说说海外IDC业务拓展的7大挑战

发布时间:2024-05-29

—— 国内IDC同行关注度转移到海外

国内IDC同行在供过于求,IDC产能过剩的大环境下疯狂内卷。笔者近期也和一些IDC公司资深人士进行探讨,目前国内IDC行业处于供过于求下,多少有点谷贱伤农。更简单一些说,尽管国内利率走低,但IDC价格已经变得没有多少利润可言,叠加用户需求不振,处于平缓下降/行业规模在萎缩的情况(整体市场规模下降,收入/利润率下降)。

或者大家用另外一个角度分析,过去一些较健康租赁价格的时候,这些数据中心近1-2年随着租约到期,最终客户不断腾挪到其他更廉价数据中心,当然这个也和用户整合数据中心资源有关。但总体而言,互联网和金融型客户的有效IT 容量(MW)计算并没有增长多少,但租金单价下降很快(近3年的IDC价格出现腰斩甚至股斩),导致 MW容量 x 租赁单价 呈下降趋势,笔者认为主要市场的数据中心租赁市场的业务空间其实在下降。

于是乎,这个大环境下,国内主流第三方IDC投资变得很谨慎,投资决策要经过起码的三重保障(保底收益 + 保底承诺容量 + 保底租约年限),否则要么降低自身成本减肥增瘦,要么躺平不动。对应这三重保障考虑下,国内目前数据中心行业问题还是在于低价,低利润,低品质,低信用,低资产流动性……这些因素,导致在客户面前,只要大量供过于求的局面没有改善,总会有一些公司用低价换取订单。改变客户采购评选策略,是非常难的事。除非客户指定使用某新技术或要求,并且支付合理的价格,否则大多数新技术价值,会被大环境吞没。道理很简单,大家都在追求Capex为优先指标,创新的产品/服务,必然有特殊价值或者有一定风险,这些决策需要灵活采购流程支持,同时有一定溢价才能形成正循环。

连IDC公司都不怎么赚钱,做产品和技术公司,从价值链角度分析,要挣更多利润,要么从IDC公司里面抠出来,要么从客户口袋抠出来,但下游价格已经锁死了利润空间,上游做技术和设备的毛利率也是相对透明,下游不行,上游市场竞争环境也很恶劣,很难有超额利润的空间,很多做设备制造的公司实际上日子过得非常难,很多都在亏损……

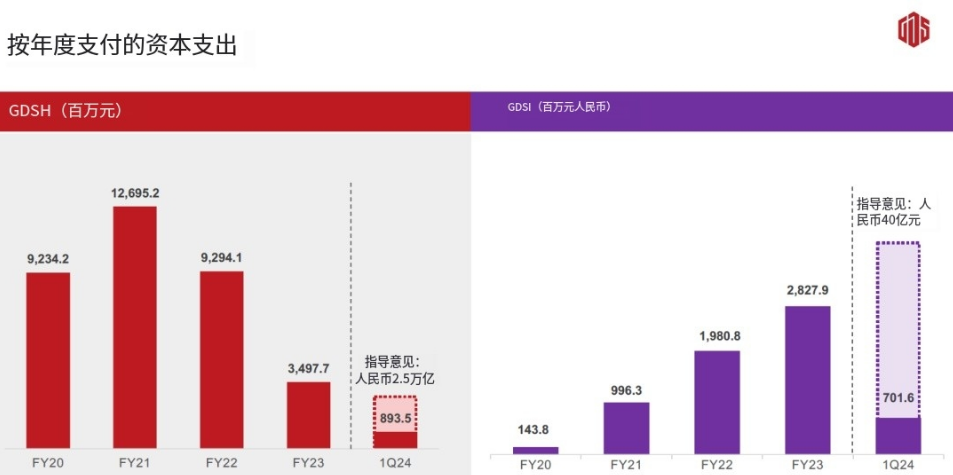

自身有实力的公司,会提前布局海外,并调整公司治理结构,管理方式,业务方式等来迎合更多海外市场需求。例如万国数据,近2年不断减少国内投资,并增加海外投资金额,海外投资未来会高于国内投资。

国内IDC同行在供过于求,IDC产能过剩的大环境下疯狂内卷。笔者近期也和一些IDC公司资深人士进行探讨,目前国内IDC行业处于供过于求下,多少有点谷贱伤农。更简单一些说,尽管国内利率走低,但IDC价格已经变得没有多少利润可言,叠加用户需求不振,处于平缓下降/行业规模在萎缩的情况(整体市场规模下降,收入/利润率下降)。

或者大家用另外一个角度分析,过去一些较健康租赁价格的时候,这些数据中心近1-2年随着租约到期,最终客户不断腾挪到其他更廉价数据中心,当然这个也和用户整合数据中心资源有关。但总体而言,互联网和金融型客户的有效IT 容量(MW)计算并没有增长多少,但租金单价下降很快(近3年的IDC价格出现腰斩甚至股斩),导致 MW容量 x 租赁单价 呈下降趋势,笔者认为主要市场的数据中心租赁市场的业务空间其实在下降。

于是乎,这个大环境下,国内主流第三方IDC投资变得很谨慎,投资决策要经过起码的三重保障(保底收益 + 保底承诺容量 + 保底租约年限),否则要么降低自身成本减肥增瘦,要么躺平不动。对应这三重保障考虑下,国内目前数据中心行业问题还是在于低价,低利润,低品质,低信用,低资产流动性……这些因素,导致在客户面前,只要大量供过于求的局面没有改善,总会有一些公司用低价换取订单。改变客户采购评选策略,是非常难的事。除非客户指定使用某新技术或要求,并且支付合理的价格,否则大多数新技术价值,会被大环境吞没。道理很简单,大家都在追求Capex为优先指标,创新的产品/服务,必然有特殊价值或者有一定风险,这些决策需要灵活采购流程支持,同时有一定溢价才能形成正循环。

连IDC公司都不怎么赚钱,做产品和技术公司,从价值链角度分析,要挣更多利润,要么从IDC公司里面抠出来,要么从客户口袋抠出来,但下游价格已经锁死了利润空间,上游做技术和设备的毛利率也是相对透明,下游不行,上游市场竞争环境也很恶劣,很难有超额利润的空间,很多做设备制造的公司实际上日子过得非常难,很多都在亏损……

自身有实力的公司,会提前布局海外,并调整公司治理结构,管理方式,业务方式等来迎合更多海外市场需求。例如万国数据,近2年不断减少国内投资,并增加海外投资金额,海外投资未来会高于国内投资。

国内IDC同行在供过于求,IDC产能过剩的大环境下疯狂内卷。笔者近期也和一些IDC公司资深人士进行探讨,目前国内IDC行业处于供过于求下,多少有点谷贱伤农。更简单一些说,尽管国内利率走低,但IDC价格已经变得没有多少利润可言,叠加用户需求不振,处于平缓下降/行业规模在萎缩的情况(整体市场规模下降,收入/利润率下降)。

或者大家用另外一个角度分析,过去一些较健康租赁价格的时候,这些数据中心近1-2年随着租约到期,最终客户不断腾挪到其他更廉价数据中心,当然这个也和用户整合数据中心资源有关。但总体而言,互联网和金融型客户的有效IT 容量(MW)计算并没有增长多少,但租金单价下降很快(近3年的IDC价格出现腰斩甚至股斩),导致 MW容量 x 租赁单价 呈下降趋势,笔者认为主要市场的数据中心租赁市场的业务空间其实在下降。

于是乎,这个大环境下,国内主流第三方IDC投资变得很谨慎,投资决策要经过起码的三重保障(保底收益 + 保底承诺容量 + 保底租约年限),否则要么降低自身成本减肥增瘦,要么躺平不动。对应这三重保障考虑下,国内目前数据中心行业问题还是在于低价,低利润,低品质,低信用,低资产流动性……这些因素,导致在客户面前,只要大量供过于求的局面没有改善,总会有一些公司用低价换取订单。改变客户采购评选策略,是非常难的事。除非客户指定使用某新技术或要求,并且支付合理的价格,否则大多数新技术价值,会被大环境吞没。道理很简单,大家都在追求Capex为优先指标,创新的产品/服务,必然有特殊价值或者有一定风险,这些决策需要灵活采购流程支持,同时有一定溢价才能形成正循环。

连IDC公司都不怎么赚钱,做产品和技术公司,从价值链角度分析,要挣更多利润,要么从IDC公司里面抠出来,要么从客户口袋抠出来,但下游价格已经锁死了利润空间,上游做技术和设备的毛利率也是相对透明,下游不行,上游市场竞争环境也很恶劣,很难有超额利润的空间,很多做设备制造的公司实际上日子过得非常难,很多都在亏损……

自身有实力的公司,会提前布局海外,并调整公司治理结构,管理方式,业务方式等来迎合更多海外市场需求。例如万国数据,近2年不断减少国内投资,并增加海外投资金额,海外投资未来会高于国内投资。

来源:GDS 2024Q1季报

虽然海外业务增长潜力和市场健康度更高,但中国数据中心公司进军海外需要面临更多复杂的挑战,笔者在此列举一些主要问题,抛砖引玉:

挑战①:不同的融资环境和要求

这两年美元资本从国内撤离,而国内IDC其实缺乏流动性(很难上市和REITS),以前靠一级市场并购,但现在一级市场的买方背后的资本都不愿意投资,好些公司流动现金流或去债务杠杆情况下,过往并购标的有时候可以有资源型并购为目的,现在变成有经营现金流估值模式下并购为主。

而国内建设IDC方式,通常会利用总包垫资,设备供应商垫资方式,在有客户后再进行银行融资的方式。而国内银行融资利率都在下降(经济压力实在大),而国外融资环境其实很难,特别是美元利息高企的情况下。简单来说,如果买美债啥都不干,都有5%以上收益,那么IDC的投资回报要求就肯定要比这个基准更高,这也导致了海外的债务融资成本比国内高一截。同时海外融资往往会考虑项目融资,靠供应链垫资很难走通,项目融资方式需要更多收入保底(客户合约)。这就要求海外更复杂的融资环境下,还要确保能拿到客户订单,提升融资信用。

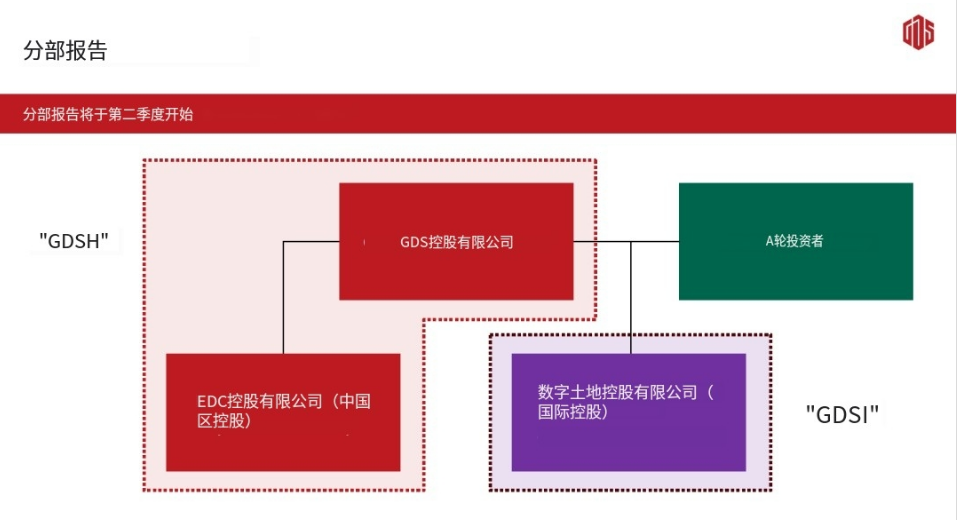

当然,抛开债务融资,还可以做股权融资,但海外融资就面临资本结构问题,需要评估如何选择不同的投资者,兼顾海外业务便利性和合规性。国内在海外业务做得比较成熟的公司,都逐渐改变股权结构适应海外业务变化,并且可以把国内和海外业务分别融资,例如万国数据最近财报披露的GDS-H和GDS-i 架构,就是为了更好开展海外业务而设立。

来源:GDS 2024Q1季报

挑战②:不同客户对IDC解决方案要求

海外数据中心,可以有各种不同产品和业务模式,对应匹配还有组织架构。笔者和好些国内IDC公司交流,其实对不同业务模式怎样做,对应技术方案到客户沟通,理解客户需求层面,对比海外公司差距蛮大……

国内所谓零售和批发,海外有更多Solution/product形态,要理解这些不同做法背后技术,商务合约,客户逻辑,财务分析,交付方式需要很多know-how,笔者在之前公众号文章有所解释,读者可以回顾以前文章。

DC公司产品,或者说解决方案,一般分为不同交付层面。主要:Powered Shell,即Shell-ready + Power;Data hall ready,即海外典型交付界面;Rack ready,即国内典型的包干到机架交付;

挑战③:电力市场理解

海外数据中心,如果用国内包电包租,很容易因为电力市场波动性太大中招……但是海外电力市场,在相关电力容量申请时候,需要了解当地电力政策,包括Sustainability相关情况,每个国家都和国内多少有差异。而且海外申请用电,牵涉到电力供应协议里面的保底容量部分,也就是Demand Charge里面,如果需求不达标会支付违约金,这是国内基本没有的情况。

Hyperscale项目的最大前期风险和门槛,未必是土地和网络,恰恰是电力和能源。

想象一下,现在大客户希望选择的场地已经不是10~20MW规模,起码100MW起步的话,变电站就是一个必选项。而变电站就需要前期投入成本,即使没有客户,同时海外电力政策要求用户承诺供电使用容量(负载),否则就有罚金……这些条件都使IDC生意变得更加苛刻,

---- > 没客户 = 无负荷,有可能赔钱给电力公司;

---- > 为了快速增加客户负载,就要求很强Sales能力,交付能力等……获客和交付能力就是瓶颈,而客户又希望看到变电站才会考虑租用……

除此之外,美国好些客户对Sustainability还有更多要求,如果要做美国公司,除了熟悉欧美数据中心市场外,还需要契合一些美国用户对Sustainability要求,这些都是挑战,当然也可以做成价值。

挑战④:工程交付能力和产品技术合规性

海外客户,还有相对成熟国家,租约里面对交付都有明确规定,而且有相应的违约罚则。国内很多时候交付质量可以采取后补的情况,但海外好些客户对测试验收有较高要求,并且和RFS深度关联,过度承诺交付时间出现交付质量问题,同样未必能够满足测试验收要求,一样会变成延迟交付违约。或者快速交付过程中,一些客户还要求有EHS报告,国内一些工程交付管理上不足,未必满足EHS要求,最后也会导致晚交付……

海外项目,面临着本地化设计顾问,交付管理,施工方的情况。使用的一些产品,都要满足设计和交付需求。欠缺国际化能力的公司,往往没有必要的英语文档,这会导致当地设计顾问不理解产品,或者安装商安装错误等一大堆问题。特别是,一些海外少用的技术/产品,这些对于海外工程设计到交付层面都是陌生的产品,使用时候要谨慎。一些国家,例如日本,一些本地很少用的品牌,或者产品技术,还会拒绝安装。

国内公司习惯国内环境,对海外技术合规性其实了解不深,国内设计院对海外安规也未必多了解。要获得这种know-how,稳妥方法当然是依赖海外设计顾问,还有增加各种产品选型和spec层面review,shop drawing审查等……

确保交付的产品,工程等符合质量标准和交付时间,是一个复杂的过程。笔者发现,国内一些电气产品,其实只有3C认证,没有CE/UL认证,合规性要求在数据中心独立第三方验收,安全性年度审查,还有后续运营出现问题,都会带来隐患。

简单一些讲,如果IDC开发商用了不满足客户,当地安规产品,客户是可以拒绝验收。当然,有些IDC公司把末端白地板的设备,例如机架PDU等放入客户界面,那么客户给出的Spec,就要注明电气安规要求,否则出现SLA问题,IDC公司完全可以把部分责任归咎于客户选用了不合规产品导致,这在SLA出现问题后的争议处理上,变得更加复杂。

总而言之,国内和海外产品认证条件,安规和海外不一样,具体购买前一定要确保认证满足当地要求。笔者曾经遇到一个海外案例,工业连接器使用某品牌,该品牌产品没有获得CE认证,然后带有该工业连接器产品需要拆除,重新更换,IDC公司为了赶交付期,不得不重新下单一批满足安规产品并且空运,这是个深刻的教训……

挑战⑤:政治与法律环境

中国数据中心公司在海外扩张时面临的法律合规挑战包括数据保护法规、隐私法以及网络安全法律等。例如,在欧洲,通用数据保护条例(GDPR)要求企业必须保护用户的个人数据,并对数据泄露负有严格的责任。海外很多业务,无论采购产品,服务,工程,还是形成收入,首先要有本地注册实体,也会纳入当地征信系统。如果牵涉数据中心重资产开发,一定要满足开发/投资资质合法性为前提,合规运营不但是本地合规,在当前复杂的政治环境下,也要满足目标客户的合规性要求(例如资本结构和来源多样性)。不遵守这些规定可能导致高额罚款,这对中国公司来说是一个重大的财务和声誉风险。

另外,国内数据中心合约有很多中国特色文档结构和条款,这些条款在海外未必适用。同时海外的当地法律体系一般为英美的基本法系,且法律文件往往是英文。很多合约文档都需要遵从当地法律体系,生搬硬套国内合同条款一不小心后续出现合约纠纷处理起来更吃力不讨好。

中美贸易战期间,一些中国科技公司在美国市场的业务受到了限制,这直接影响了它们在全球数据中心领域的扩张计划。此外,不同国家对于外国直接投资(FDI)的政策也在不断变化,这要求中国企业必须持续关注并适应这些变化,以避免潜在的政治风险。

挑战⑥:语言差异、商业习惯、价值观念以及工作方式

海外运营,难免出现公司以中国人和华人为主,出发点当然是语言文化同宗同源,有更多价值观和文化认同。但随着要接触更多欧美客户,就需要克服跨文化交流的障碍,中国数据中心公司在海外本土化将会面临不断融入海外工作方式和习惯。例如:

人才本土化:招聘当地员工,尤其是具有跨国公司工作经验的人才;

管理本土化:建立符合当地文化和商业习惯的管理团队和流程;

新加坡已经在逐步推行(非强制)的4天工作制,国外对雇员要求和保护,更多公众假期(通常有15~20天)。跨国运营需要建立灵活的组织结构和流程,诚然中国本土有供应链优势,但具体落地层面需要更多人才和组织能力进行机制匹配。如果把海外业务拓展想象成一个创业的过程,首当其冲是组建一个靠谱的,经验丰富的海外业务端到端运营团队。相当于建立早期创始人团队,其实是很高门槛,这些人才都要花费不少钱,这需要资本,资源还有团队愿景等构建才行。

挑战⑦:客户AI技术方案需求

现在海外算力需求非常强劲,很大程度也是国内公司合规性以及中美贸易战对GPU算力芯片出口管制,在国内买不到英伟达的GPU。而且英伟达在生态环境中不断拓展,变成NCP作为签约方和技术选址方,整个IDC技术方案就变成要满足NCP(AI-Ready),北美和欧洲数据中心,好些客户已经在讨论60~80kW 机架供电和制冷需求。笔者预判亚太市场进入这种高密度应用也就12~18个月,但IDC开发周期也是18个月附近,那么IDC是否会有更多技术适配性风险,这都是要重新思考的问题。

现在海外除了讨论液冷,高密PDU和母线等都会成为客户关注焦点。例如Vertiv 不惜花费巨资收购E&I,其背后也是看到高密配电的解决方案增长需求和潜力。国内很多技术路线和方案的争论,将会在这波AI高密度算力下出现更清晰的方向,大家拭目以待。

返回上一页